Įprasta manyti, kad santaupos turi būti kažkur laikomos – sąskaitoje, stalčiuje, investuotos. Bet ką pasirinkti, kai svarbiausia – ramybė, aiškumas ir garantuotas rezultatas? Kai nesinori gaudyti rinkos bangų ar rizikuoti ilgame investiciniame maršrute? Štai čia savo žavesį atskleidžia terminuotas indėlis – finansinis produktas, kuris per krizę netampa galvos skausmu, o per augimą leidžia pasidžiaugti stabilumu.

Terminuotas indėlis – kas tai iš tikrųjų?

Tai ne šiaip sau „pinigų padėjimas“ į sąskaitą. Terminuotas indėlis – tai aiški finansinė sutartis tarp jūsų ir kredito unijos ar banko. Jūs įsipareigojate tam tikram laikotarpiui – pavyzdžiui, 6, 12 ar 24 mėnesiams – patikėti savo pinigus finansinei įstaigai. Mainais gaunate iš anksto nustatytą palūkanų normą, kuri nesikeičia visą laikotarpį, nepaisant to, kas vyksta rinkoje.

Svarbu tai, kad kredito unijos dažnai siūlo konkurencingesnes palūkanas nei komerciniai bankai. O tai reiškia – didesnį uždarbį už tuos pačius pinigus, laikomus su tokia pačia garantija.

Kodėl žmonės renkasi terminuotus indėlius?

Jei paklaustumėte, kas bendro tarp saugumo ir pelningumo, dažnas pasakytų – nelabai kas. Bet terminuoti indėliai griauna šią nuostatą. Jie siūlo:

• Fiksuotą grąžą – jokių staigmenų, jokių rizikų. Nustatyta palūkanų norma garantuoja aiškų uždarbį.

• Draudimą – Lietuvoje visi indėliai kredito unijose apdrausti iki 100 000 eurų. Net ir tuo atveju, jei finansų įstaiga patirtų sunkumų, jūsų lėšos išlieka apsaugotos.

• Taupymo discipliną – negalite išleisti to, ko fiziškai nepasiekiate. Tai ypač naudinga norint suformuoti rezervą ar ruoštis didesniems pirkiniams.

Ir svarbiausia – visa tai prieinama paprastai: be sudėtingų sąlygų, be konsultantų spaudimo ir be rizikingų sprendimų. Tai vienas iš nedaugelio produktų, kuris suteikia finansinį rezultatą be emocinio šurmulio.

Skaičiuoklė – planavimo ramstis

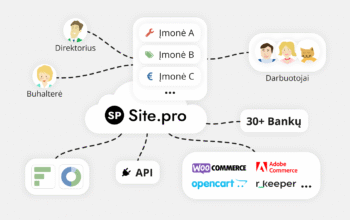

Kad galėtumėte tiksliai įsivertinti būsimas pajamas, kredito unija siūlo patogias palūkanų skaičiuokles savo interneto svetainėje. Įvedate sumą, terminą, palūkanų normą – ir akimirksniu gaunate aiškią sumą, kiek „užaugs“ jūsų pinigai. Tai ne prognozė, o pažadas. Skaičiuoklė tampa ne tik finansiniu įrankiu, bet ir psichologiniu patvirtinimu – sprendimas buvo teisingas.

Pavyzdžiui, jei padedate 10 000 eurų metams su 3,5% fiksuota norma, metų pabaigoje jūsų sąskaitoje – 10 350 eurų. Jokių komisinių, jokių netikėtumų.

Kur slypi skirtumas – bankas ar kredito unija?

Komerciniai bankai dažnai siūlo mažesnes palūkanas. Jų prioritetas – pelnas akcininkams. Tuo tarpu kredito unijos veikia kooperatyviniu principu – jų pelnas paskirstomas nariams arba reinvestuojamas į bendruomenės gerovę. Dėl to jos gali pasiūlyti lankstesnes sąlygas ir didesnį uždarbį indėlininkams.

Be to, kredito unijose nariai turi balsą. Jūs tampate ne tik klientu, bet ir bendruomenės dalimi. Sprendimai – ne tik dėl jūsų pinigų, bet ir jūsų interesų.

O gal vis dėlto – investuoti kitaip?

Investavimas dažnai siejamas su didesne rizika ir grąža: akcijos, obligacijos, nekilnojamasis turtas. Tačiau šios formos reikalauja rinkos išmanymo, aktyvaus stebėjimo, dažnai – ir šaltų nervų. Jei nesate pasiruošę tokiems iššūkiams, terminuotas indėlis tampa ne alternatyva, o sąmoningu pasirinkimu.

Kai reikia saugumo, aiškumo ir garantijos – tai ne kompromisas, o strategija. Terminuotas indėlis nesivaiko pažadų. Jis tiesiog laikosi to, ką pažadėjo.